Всё, что связанно с учётом у начинающих предпринимателей ассоциируется с Excel. В том числе и управление финансов выпадает на долю табличек. Чем опытнее становится предприниматель, тем очевиднее для него становится то, что в таком решении больше «костылей», чем пользы.

«Костыли» и неграмотный финансовый учёт — слишком дорогое удовольствие.

При описании сервисов я обращала внимание на такие факторы, как:

— приятный и главное понятный интерфейс, потому что переезд в сложный нагруженный сервис из Excel та ещё боль;

— как быстро реагирует техподдерджка и насколько дружественно отвечает на запросы;

— есть ли возможность бесплатно обучиться сервису или выбрать настройку сервиса за меня;

— возможность быстро переехать.

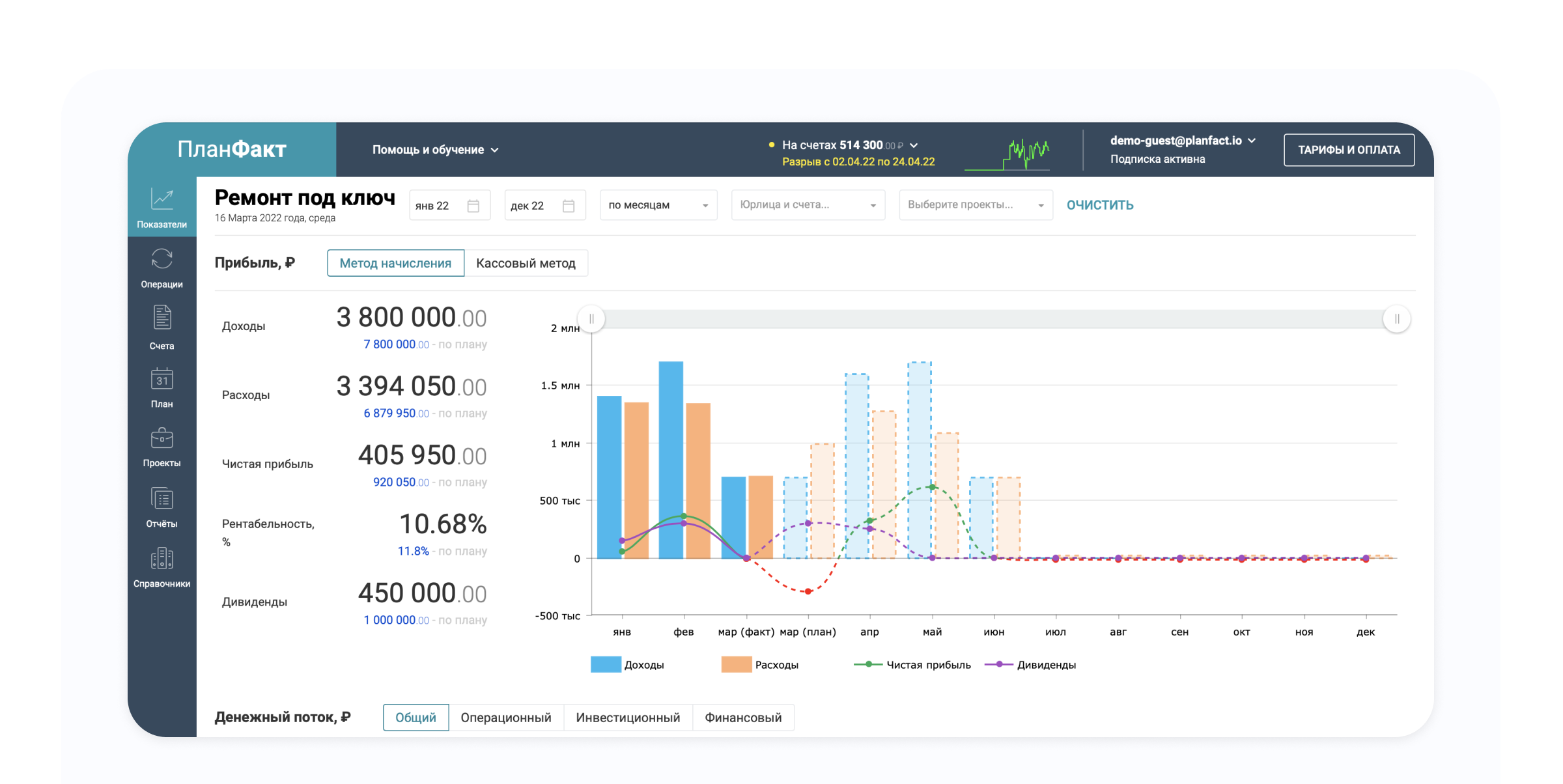

ПланФакт

ПланФакт — онлайн-сервис для учёта и планирования доходов, расходов и прибыли в малом бизнесе. Работает по модели SaaS 24/7 из любой точки мира.

У компании два направления:

1. Онлайн-сервис, который предоставляет клиентам инструменты для ведения управленческого учета;

2. Направление экспертного консалтинга — услуги по внедрению финансового учета «под ключ» и обучению клиентов работе с продуктом.

Сервис подойдёт тебе, если хочешь полностью делегировать ведение финансов.

Плюсы:

- Построит за тебя 3 главных отчёта: ДДС (отчет о движении денежных средств), ОПУ (отчёт о прибылях и убытках) и Баланс.

- Техподдержка разговаривает на одном языке с пользователями и отвечает в течение 2-3 минут. Если хочешь понять, как сервис поможет тебе оптимизировать процессы — запроси демонстрацию.

- Есть услуга внедрения управленческого учёта под ключ и финансист на аутсорсинге.

- ПланФакт автоматически выгружает информацию со счёта, не нужно заносить все вручную, как в Excel. Функциональность сервиса отлично адаптируется под все устройства.

- Интеграция с банками: СберБизнес, Альфа-Банк, Точка, Тинькофф, Открытие, ПриватБанк, МодульБанк

Минусы:

- Если ты хочешь разобраться в сервисе самостоятельно, то доступных внутри обучающих материалов может быть недостаточно. После Excel или блокнота будет непривычно.

- Мобильное приложение в разработке.

Стоимость: есть три варианта подписки: «Микро» — 2100 р/мес, «Комфорт» — 3200 р/мес, «Безлимит» — 6900 р/мес, а также у тебя есть возможность самостоятельно попробовать возможности сервиса бесплатно в течение 7 дней.

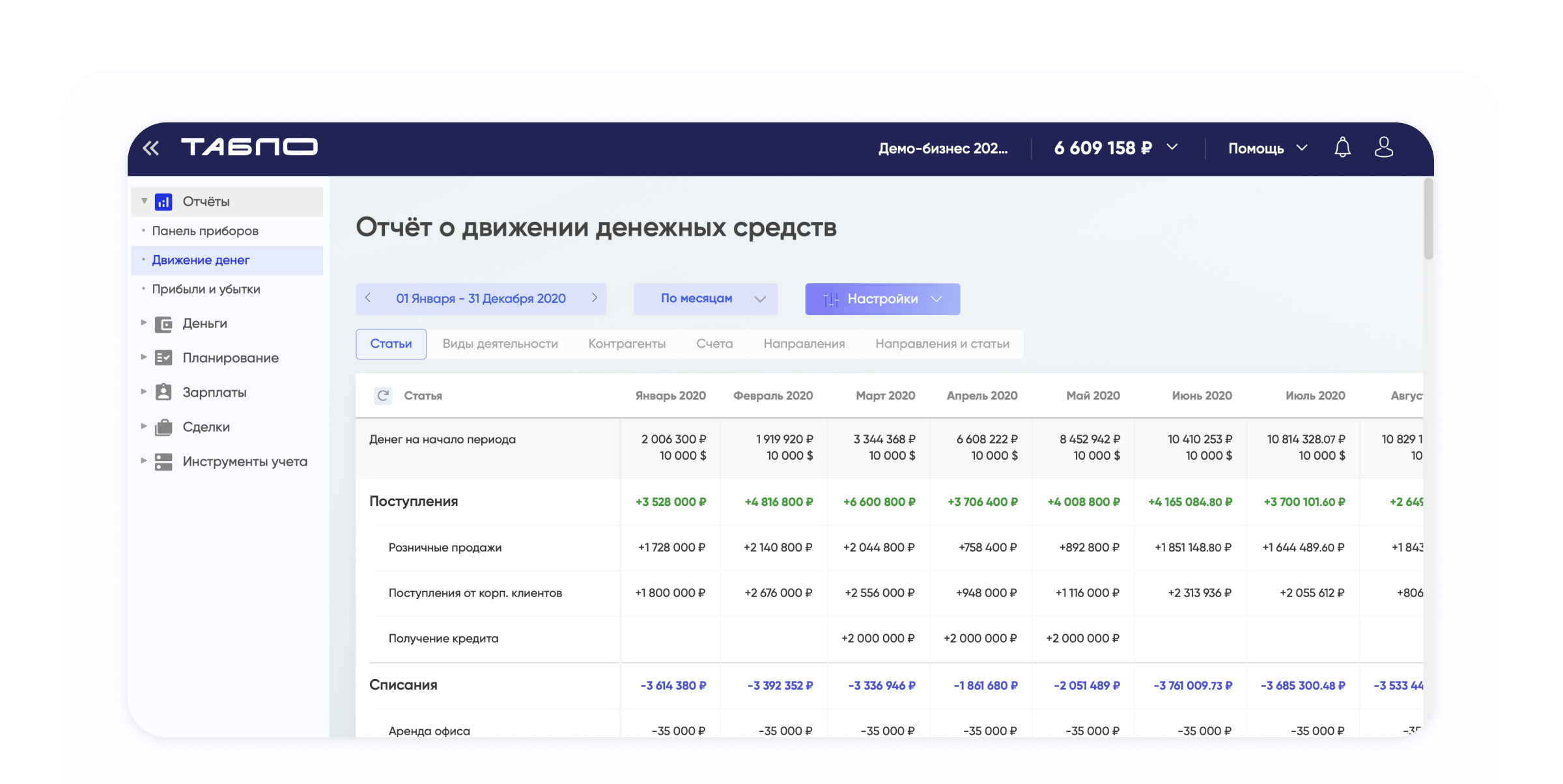

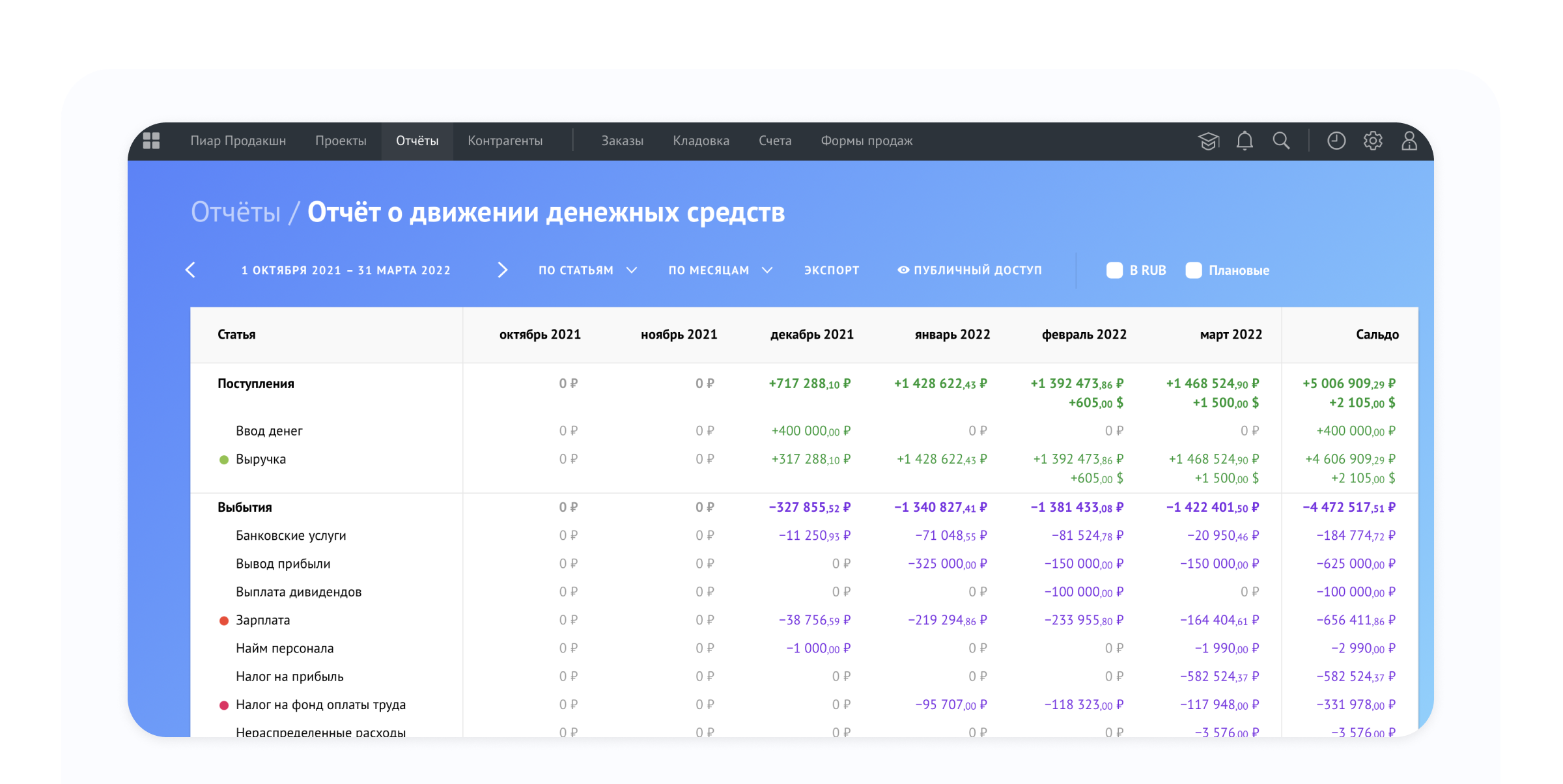

Финтабло

Сервис автоматизирует рутину, экономит время и спасает от ошибок из-за человеческого фактора.

Подойдёт, если для тебя важен приятный интерфейс и возможность обучиться самостоятельно.

Плюсы:

- При регистрации тебя встретит приятный онбординг. Внутри есть большой раздел обучения, в котором ты найдёшь информацию не только про работу в сервисе, но и про управление финансами для предпринимателей.

- Видно, что им важно донести ценность своего продукта: для знакомства с каждым разделом есть понятное видео и небольшая инструкция на человеческом языке.

- Поэтому, если вы переходите с Excel и боитесь запутаться во всех этих графиках и отчетах, Финтабло для вас. Оперативная техподдержка.

- Из нестандартных функций — отчёты о твоих финансах в телеграм-боте за месяц и за вчера.

- Интеграция с банками: Тинькофф, Точка, Сбер, Альфа-Банк, Модуль Банк.

Минусы:

- Всего 5 консультаций по финансам. Если хочешь постоянное сопровождение — сервис вряд ли подойдёт

Стоимость: есть 2 тарифа: «Денежный поток» — 1790 р/мес и «Деньги и прибыль» — 3990 р/мес. Во втором тарифе более глубокая аналитика финансов, чтобы регулярно выплачивать дивиденды владельцу и реинвестировать прибыль в выгодные направления. Бесплатный пробный период.

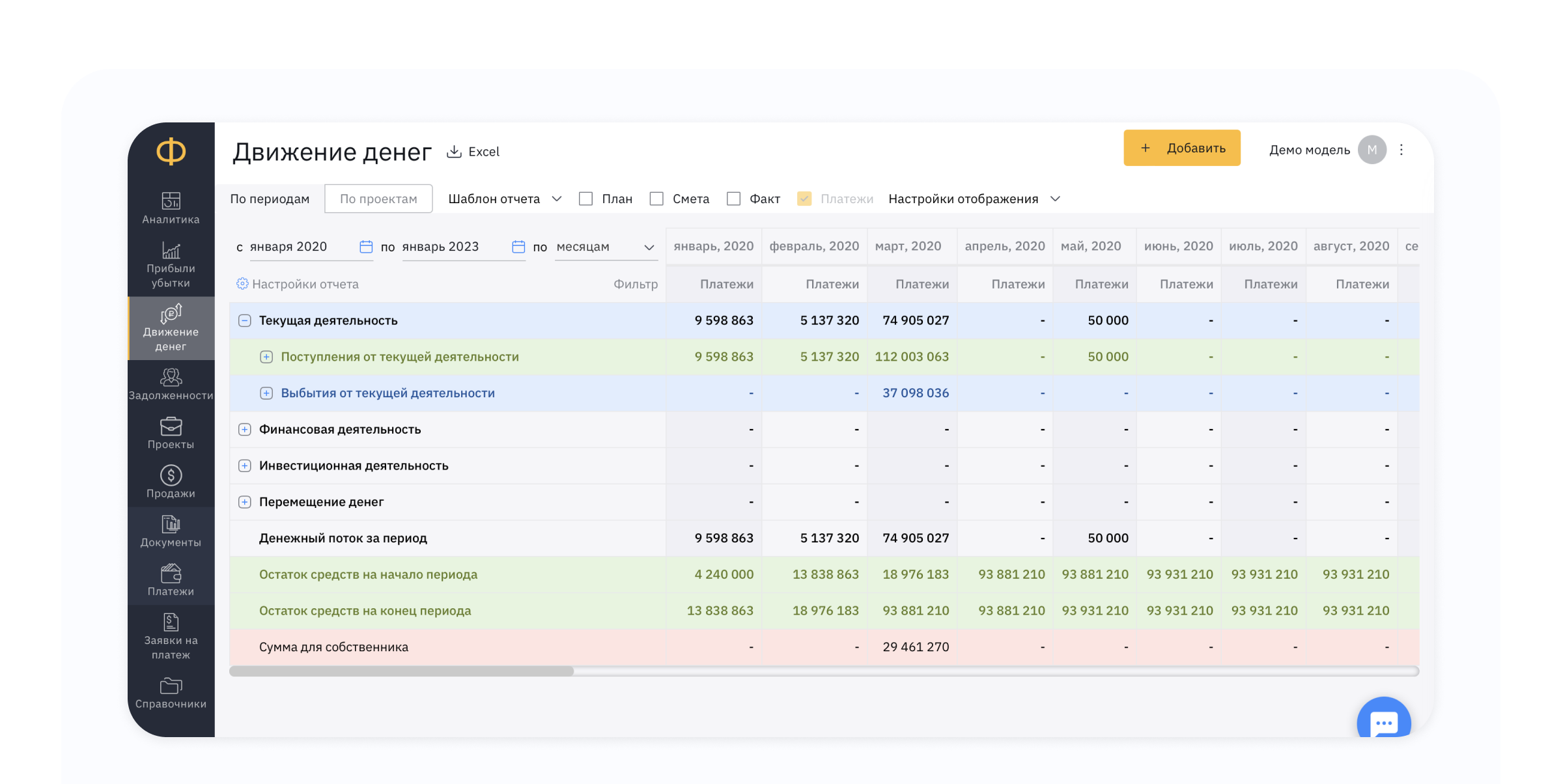

Финансист

Сервис подойдёт тебе, если ты давно перерос таблички, уже использовал готовое решение по управлению финансами и сейчас ищешь альтернативу.

Если у тебя небольшая компания, которой нужно простое решение после Excel — обрати внимание на ПланФакт и Финтабло

Плюсы:

- Онбординг с экскурсией по показателям: демо-компания, на которой ты можешь научиться работать с таблицей и анализировать финансовые результаты.

- Одновременно можно вести учёт для нескольких проектов. В предыдущих сервисах для второго проекта предлагается зарегистрировать отдельных аккаунт.

- Данные из банков, не имеющих интеграции, можно добавлять через загрузку банковской выписки.

- Интеграция с банками: Альфа-Банк, Модуль, Тинькофф, ПСБ, Уралсиб, Открытие, ВТБ, ОТП, Точка, Райффайзен, СДМ, Дело банк, НБД, Совкомбанк, Россельхоз, Авангард, Росбанк

Минусы:

- Демо работает с перебоями, приходится обновлять страницу. Если до этого вы вели учёт в таблицах, интерфейс может показаться нагруженным.

- Небольшие баги в интерфейсе, но техподдержка работает оперативно.

Стоимость: есть 4 тарифа в зависимости от размера компании и задач: «Для молодых компаний» — 2300 р/мес (2 пользователя/1 юр.лицо), «Для проектных компаний» — 10500 р/мес (3 пользователя/ 3 юр.лица), «Для группы компаний» (5 пользователей/5 юр.лиц) — 20500 р/мес, «Персональный финдир» (индивидуальное сопровождение) — 50000 р/мес, а также дополнительный тариф «Энтерпрайз» (без ограничений» — активируется по запросу.

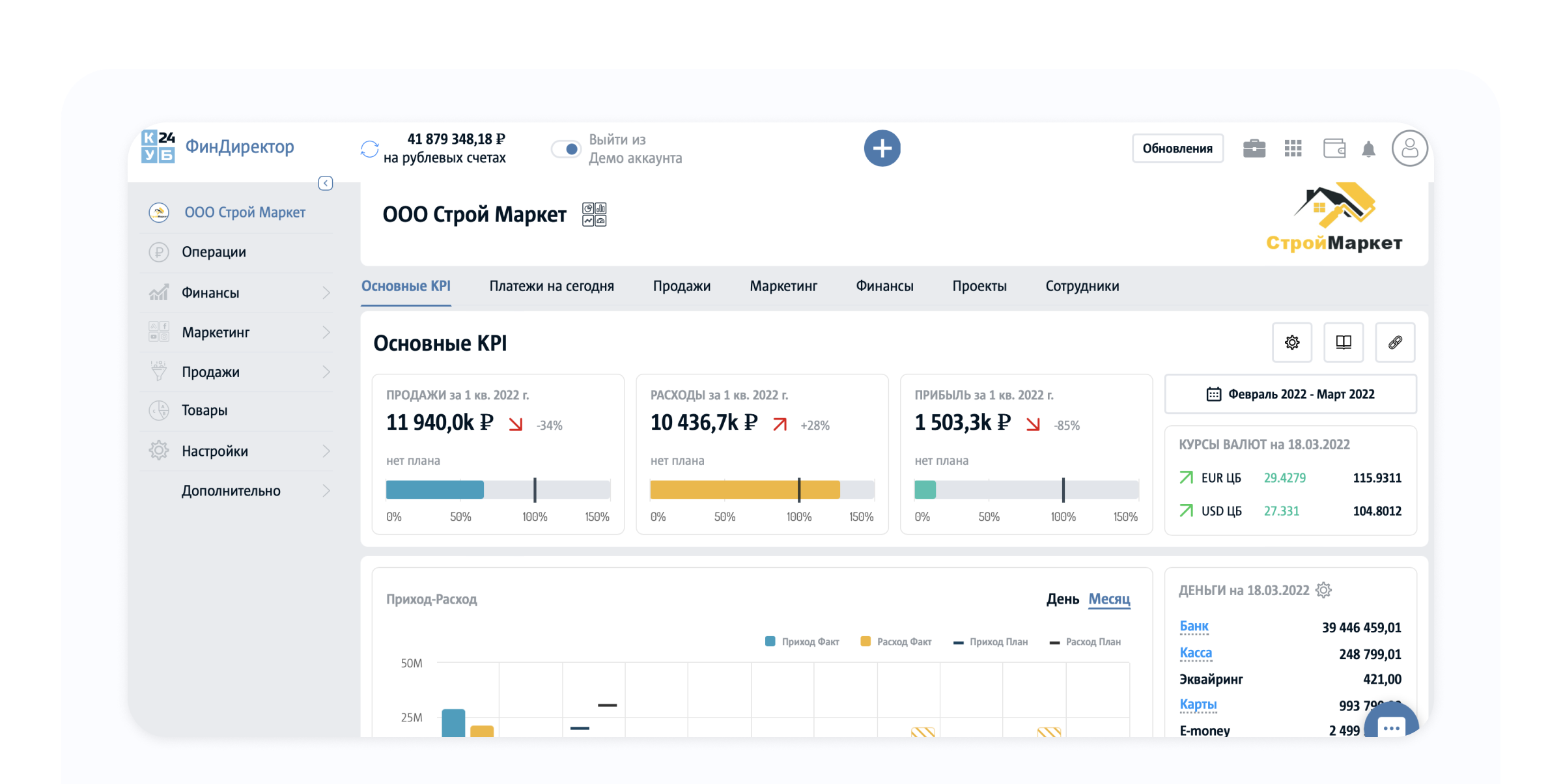

КУБ24 ФинДиректор

Широкая функциональность для учёта финансов и ведения бухгалтерии. Подойдёт компаниям, которым нужна глубокая аналитика. Если не хочешь долго разбираться в графиках и вкладках — сервис не подойдёт.

Вероятнее всего, при таком раскладе ты делегируешь ведение сервиса другому сотруднику, который будет составлять тебе простые отчёты и показывать, что к чему.

Плюсы:

- Есть платная настройка. За 12000р. ребята внесут все твои данные за последние 6 месяцев, настроят сервис, научат загружать данные и считать баланс.

- Есть услуга финансового консультанта, поэтому, если нет желания вести учёт самому — искать отдельного человека на эту позицию не придется.

- Интеграция с банками: Тинькофф, Открытие, Точка, Модуль, Сбер, Альфа-Банк.

Минусы:

- Не очень дружественная поддержка.

- Чат с поддержкой перегружен уведомлениями по сервису. Нужно время, чтобы понять, куда писать о своей проблеме.

Стоимость: есть 3 тарифа: «Финдиректор» — 2000 р/мес (аналитика + отчеты и графики), «Финдиректор PRO» — 4720 р/мес (все возможности первого тарифа + финмодель и точки роста), «Все включено» — (все возможности двух первых тарифов + аналитика по маркетингу, по продажам, по товарам). Есть пробных период на всех тарифах.

Финолог

Сервис подойдёт, если у тебя малый бизнес. . При регистрации есть две демо-компании, которые помогут познакомиться с сервисом в действии.

Помимо внутренних обучений и «Базы знаний» на человеческом языке, обучение управлению финансами — можешь научиться сам или обучить своего сотрудника, чтобы делегировать задачи.

Плюсы:

- Можно вести учёт по нескольким проектам и счетам.

- Оперативная техподдержка — сориентируют и даже сравнение с другими сервисами предоставят. Вы можете заказать разовую консультацию по настройке сервиса или выбрать консультанта на удаленку.

- Возможность кастомизации рабочего пространства.

- Интеграция с банками: Альфа-Банка, МодульБанка, Тинькофф-банка, Сбербанка и Точки могут подключить автоматическую загрузку операций в Финолог.

Минусы:

- Не подойдёт крупному бизнесу, которому нужна глубокая аналитика.

Стоимость: тариф «Всё сам» — от 2 490 р/мес. Полная функциональность без ограничений. Тариф «Забота» — 14 990 р/мес. Финолог + консультант, который помогает вам с учетом и настройкой Финолога. Тариф «Финдиректор» — 34 990 р/мес. Финолог + старший специалист (презентует работу, помогает с анализом данных и принятием управленческих решений) + консультант (делает за вас рутинную работу по ведению учёта). 14 дней бесплатного использования.

Задача таких сервисов — помогать ориентироваться в финансах и принимать верные стратегические решения по развитию компании, а не запутывать ещё сильнее. Если у тебя малый бизнес и ты впервые будешь использовать готовое решение для управления финансами, советую ПланФакт, Финтабло и Финолог.

Если у тебя средний бизнес, и ты уже использовал сервисы для учета, больше подойдёт Финансист и КУБ24 ФинДиректор.